Se você busca abrir a sua própria fintech ou integrar um braço financeiro à sua estrutura, saiba que este é um dos mercados mais promissores do Brasil.

O setor segue em expansão. Segundo levantamento da A&S Partners, o Brasil tem 2048 fintechs em 2025, que representa um crescimento de 77% desde 2020.

Este cenário confirma a tendência da fintechzação, em que as fronteiras entre banking e varejo estão se tornando cada vez mais tênues. Neste artigo, você encontra o framework para transformar sua visão em um negócio de alto impacto.

O que é uma fintech?

“Fintech”, em sua origem, junta as palavras finance e technology (financeiro e tecnologia, em português), ou seja, originalmente se aplica para denominar empresas do setor financeiro que focam no uso da tecnologia para criar novos modelos de negócios.

O termo surgiu nos anos 1980 e é preciso revisitar sua aplicação, pois essa definição pode não ser mais tão precisa.

“Fintech é uma empresa de tecnologia que oferece serviços financeiros. Não é mais uma empresa de serviços financeiros que usa a tecnologia, porque hoje em dia todas usam. A tecnologia é o driver do negócio e o serviço financeiro acaba sendo um meio para se executar - essa é uma das principais características”, relata Bruno Samora, CPO da Matera.

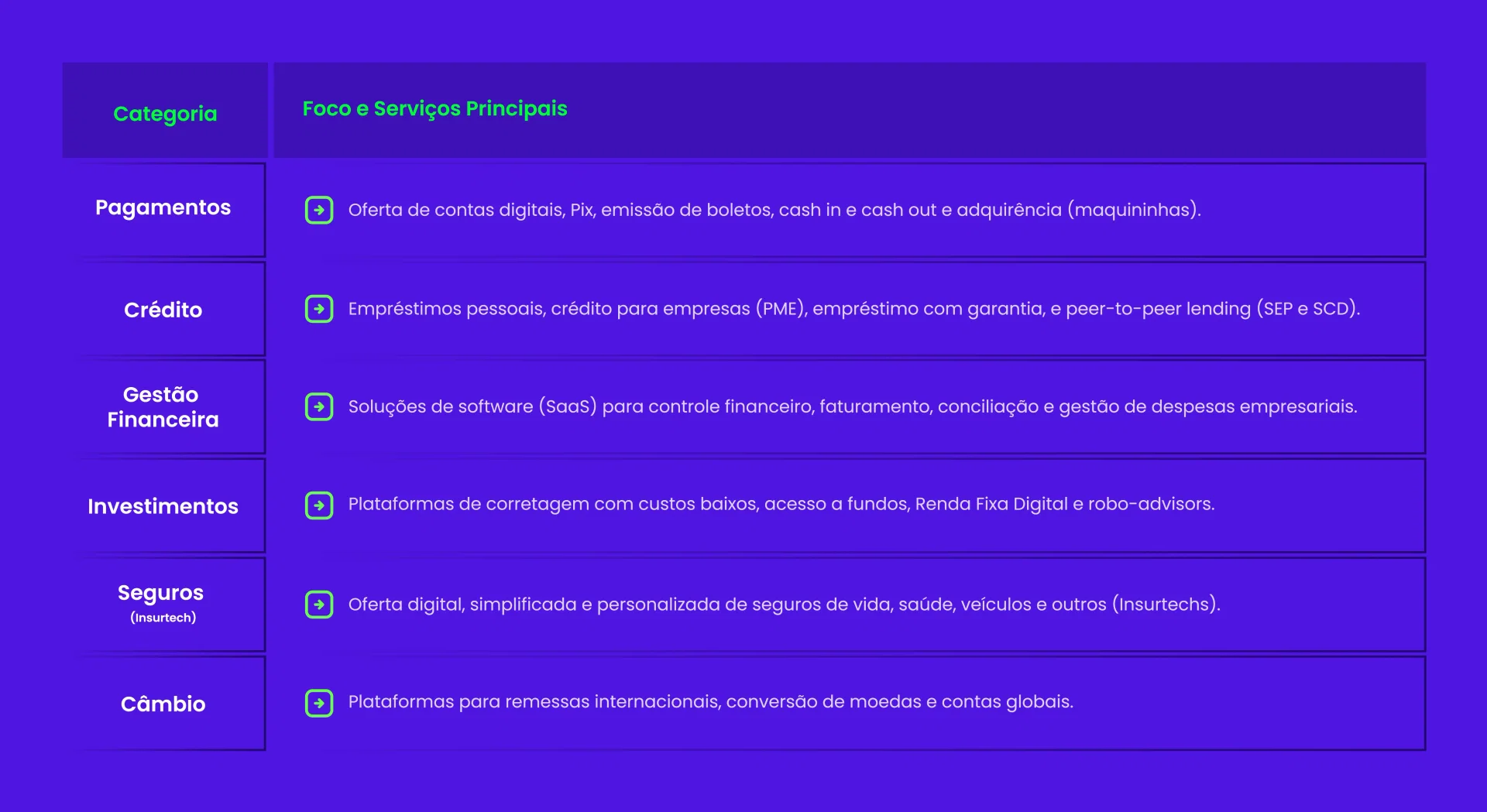

Segundo definição do Banco Central, no Brasil, existem diferentes categorias de fintech: de crédito, de pagamento, gestão financeira, investimento, seguro e tantos outros serviços.

No que diz respeito à autorização do Banco Central para operar uma fintech, dois tipos dependem desse aval: Sociedade de Crédito Direto (SCD) e a Sociedade de Empréstimo entre Pessoas (SEP).

Soluções que uma fintech podem oferecer

A criação de uma fintech ou de um braço financeiro é um movimento de mercado que visa a independência operacional e a diversificação das fontes de receita. O objetivo é ir além da simples transação, controlando toda a cadeia de valor financeiro do seu cliente e atuando em diversos fronts da economia digital.

Oportunidades e alavancagem da receita própria

Uma das grandes vantagens é a conquista de autonomia sobre o ciclo financeiro, capturando valor que antes era repassado a terceiros.

Em termos de retorno financeiro, o ganho de independência é direto. Sua empresa passa a ter o potencial de receber o valor das taxas das transações financeiras feitas pelos seus clientes lojistas via Pix, o que rapidamente se transforma em uma nova e robusta fonte de receita recorrente.

O ecossistema de serviços: as principais categorias

As fintechs se especializam em resolver problemas específicos, atuando em diversas frentes regulamentadas pelo Banco Central. O seu portfólio de serviços pode ser desenhado com base nestas categorias de alto impacto:

A estruturação da sua fintech pode focar em uma dessas categorias e, posteriormente, sofisticar o portfólio - sempre buscando a conformidade regulatória necessária para cada serviço oferecido.

Benefícios de abrir em uma fintech

A decisão de investir na criação de uma fintech não se resume a uma mera adoção de tecnologia; é uma escolha que visa ganhos de eficiência, autonomia e valor de mercado. Para fundadores e líderes, o retorno se manifesta em quatro pilares:

1. Ganhos de eficiência e redução de fricção

O uso da tecnologia como o principal driver do negócio permite que a fintech entregue soluções com agilidade ímpar no setor tradicional. A estrutura puramente digital garante uma experiência de usuário (UX) superior e com custos significativamente mais baixos.

O Pix é um exemplo emblemático dessa otimização, pois ele tornou as fintechs mais interessantes, conectando diferentes contas. Esse dinamismo eliminou a grande fricção que existia no passado com o cash out e o cash in, acelerando o ciclo financeiro do cliente.

“Muitos dos casos bem-sucedidos se basearam nisso e conseguiram levar com muita competência uma solução com um diferencial para um público que era mal atendido pelos players tradicionais”, relatou Samora.

2. O domínio da cadeia de valor e a independência

Ao criar uma fintech, a empresa adquire um controle sobre o relacionamento e a transação financeira do cliente. Essa independência é fundamental, pois leva a:

- Fidelização: ofertando serviços financeiros no seu próprio ecossistema, o cliente não precisa recorrer a terceiros, aumentando sua retenção.

- Controle da experiência: a empresa define a jornada exata do usuário, garantindo um produto que atenda perfeitamente a um nicho específico.

3. Alavancagem da receita e valorização do negócio

O benefício de ter um braço financeiro próprio é direto e escalável.

Ao invés de pagar taxas a instituições externas, sua empresa internaliza o lucro. O ganho de independência se traduz na nova fonte de receita: este modelo recorrente não só garante previsibilidade financeira, como também aumenta o valuation do negócio ao diversificar suas fontes de lucro.

4. Agilidade para testar e pivotar

A cultura de uma fintech é inerentemente lean. A possibilidade de atuar em mercados gigantescos exige uma capacidade de adaptação rápida. A estrutura tecnológica permite que a empresa possa testar rápido, verificar o resultado e eventualmente poder pivotar, garantindo que a solução entregue o fit perfeito para um público que, muitas vezes, é mal atendido pelos players tradicionais.

Os passos para abrir uma fintech

Transformar uma ideia em uma empresa regulamentada exige um planejamento.A jornada é dividida em etapas que garantem que o negócio seja construído sobre alicerces sólidos, com foco em tecnologia e conformidade regulatória.

1. Pesquisa e visão: o alicerce do negócio

A fase inicial é de imersão e validação. É o momento de cercar-se de conhecimento e experiência para identificar o espaço exato que sua solução irá ocupar no mercado.

- Entendimento de mercado: o primeiro passo é entender o mercado, os concorrentes e as oportunidades. A análise precisa identificar falhas na cadeia de valor tradicional que sua fintech pode resolver.

- Apoio especializado: cerque-se de especialistas, contrate uma assessoria especializada e foque na tecnologia como um alicerce do seu negócio.

- Definição do nicho: conectando com a seção anterior, é vital identificar um nicho, comece de maneira simples e pense em uma solução que melhore a experiência do seu público-alvo.

2. A estruturação formal e o plano de negócios

Com uma ideia definida, é hora de traçar um plano de negócios, analisar os custos envolvidos, regulamentações do setor, possíveis investidores e parceiros.

Esta etapa exige uma avaliação detalhada de:

- Custos operacionais e capital inicial: mapear o investimento necessário para infraestrutura e equipe.

- Regulamentação: avaliar se a sua operação se encaixa nos modelos que exigem autorização do Banco Central, como a Sociedade de Crédito Direto (SCD) ou a Sociedade de Empréstimo entre Pessoas (SEP).

3. Validação e Lançamento (MVP)

Antes do lançamento oficial e do investimento maciço, a prova de conceito é indispensável. O último passo é criar protótipos, testar com grupos focais e avaliar possíveis melhorias antes do lançamento oficial.

A ideia é garantir que a solução não apenas seja inovadora, mas lucrativa.

Modelos de implementação: o framework tecnológico para sua fintech

A escolha da infraestrutura tecnológica é o próximo passo. As duas soluções mais utilizadas pelo mercado que podem auxiliar na criação de uma Fintech são o BaaS e o SaaS, além da solução On-Premises.

1. BaaS (Banking as a Service): um caminho para eficiência

O BaaS representa a forma mais econômica e ágil de aproveitar as novas oportunidades do mercado financeiro. Este modelo se alinha à tendência dos serviços sob demanda.

Ele permite que qualquer empresa, independentemente do ramo de atuação, possa ofertar produtos e serviços financeiros. Os fornecedores BaaS atuam como parceiros, oferecendo:

- Solução White Label: o provedor assume a burocracia do processo, garantindo a segurança das operações e mantendo a relação do seu novo braço financeiro com o Banco Central.

- Baixo Custo-Benefício: é a opção mais recomendada para aproveitar as oportunidades com segurança, sem precisar investir em infraestrutura tecnológica e back-office próprios.

- Foco estratégico: a instituição pode redirecionar suas prioridades, com foco em oferecer a melhor experiência para seus clientes, além de gerar uma nova fonte de receita.

2. SaaS (Software as a Service): controle e estrutura robusta

O modelo SaaS é recomendado para empresas que já contam com uma estrutura mais robusta e que estão investindo com mais força na oferta de produtos e sistema financeiro.

Pensando em uma analogia de veículo, a gente pode pensar em um carro alugado. Não é preciso comprar o veículo ou se preocupar com a manutenção, mas você é responsável por conduzir e abastecer.

Neste modelo, a empresa adquire uma licença para utilizar um software de fornecedor na nuvem. Você tem uma demanda mais elevada de controle e operação, mas o parceiro terceirizado cuida da infraestrutura de tecnologia e dos sistemas. A manutenção, a aquisição e os impostos não são de sua responsabilidade, mas já é um grau mais elevado de comprometimento.

3. On-Premises: domínio total e investimento máximo

A solução on-premises é destinada a players que exigem domínio total sobre a infraestrutura e os dados.

"No modelo On Premises, é como se você tivesse comprado um carro - será responsável pela manutenção e por todos os encargos. Você cuida de tudo e faz tudo do seu jeito, com domínio total sobre o que acontece" - explica o executivo da Matera.

É o modelo que exige o maior investimento em capital humano, back-office e infraestrutura tecnológica, sendo geralmente adotado por instituições financeiras tradicionais ou grandes corporações com um braço financeiro maduro.

A tecnologia para abrir uma fintech

O universo Fintech já transcendeu o conceito de nicho e se consolidou como o novo padrão do setor financeiro. O sucesso não está apenas na ideia inovadora, mas na execução ágil, no foco no nicho e na escolha estratégica do framework tecnológico ideal.

A Matera é parceira tecnológica de mais de 280 instituições no mercado financeiro e possui as soluções completas para tirar sua fintech do projeto. Se você busca uma plataforma robusta, temos a experiência e a tecnologia para alavancar seu crescimento.

Preencha o formulário e converse sobre como as soluções de crédito e core banking da Matera podem dar o suporte tecnológico para que sua fintech atinja alta performance e relevância no mercado.